この記事ではアルトコイン投資に役立つチャート分析手法を紹介しています。

アルトコインにチャート分析は必要か?

答えはYESだと思います。

アルトコインを含む暗号資産(仮想通貨)は非常に変動率も高く、株式投資に使われるようなチャート分析は使えないのでは?と考える方もいると思います。

確かに、変動率が大きいだけでなくスピードもあるので、そのような側面もあります。

しかし、多くの人がチャート分析を使って取引しているのも事実です。

このことは、「波に乗る」にはみんなが使う指標を把握する必要があることを意味しています。

市場を動かしうるのはわたしのような少額投資家ではなく、機関投資家や超富裕層です。

その人たちが作る流れに上手く乗るヒントになるのがチャート分析です。

オススメのチャート分析手法6選

ここではすぐに使えるチャート分析手法を6つご紹介します。

画像はTrading Viewというサイトを利用しています。ご参考まで。

移動平均線

移動平均線とは、設定した日付分の価格の平均値を線でつないだものです。

長期でも短期でも大まかな相場状況を把握するのに便利です。

特に、長期の場合、平均線から上もしくは下に大きく乖離していると、価格は移動平均線に戻るように動くような特徴があります。

例えば、上昇トレンドで同じカテゴリーのアルトコイン同士を比較する場合、あるコインは100日移動平均を超えているけど、もう一方はまだ到達していないという時は、後者の方が投資による利益を得やすい傾向にあります。

取引量(ボリューム)

取引量(ボリューム)とは、1日の取引総額をヒストグラム表示したものです。

バーの色はその日の終値が上昇(緑)で終わったか、下落(赤)で終わったかを示しています。

取引量はそのアルトコインの「勢い」を表しています。

例えば、上昇トレンドの始まり時点で大きな買い圧力があると、その後の上昇は続きやすいです。

同様に、下落トレンドの始まりで大きな売り圧力があると、その後の下落が続きやすいです。

MACD

MACDとは、Moving Average Convergence and Divergenceの略で、日本語では移動平均収束拡散と呼ばれます。

ちょっと意味がわかりませんね笑

MACDは、トレンド分析に使用される指標で、価格の上昇もしくは下落の流れの転換点を見つけるために使われます。

この指標は2つのラインで構成されます。

1つはMACDライン(青)と呼ばれるもの。もう1つはシグナルライン(オレンジ)と呼ばれるものです。

計算式

MACDライン=短期EMA – 長期EMA

シグナルライン=MACDのEMA

*EMA (Exponential Moving Average):指数平滑移動平均。直近の値動きにより重みをつけて平均値算出。

計算方法は上記の通りで、平均値は指数平滑移動平均という直近の値に重みをつけたものを使用します。

見るべきポイントは、MACDラインとシグナルラインが同じ方向(上昇 or 下落)を向いている局面において、MACDラインがシグナルラインを突き抜ける部分(赤丸)で、ここがトレンド転換点となりやすいです。

実際、上の図でもそのようなタイミングで価格変化の流れが変わっているのがわかります。

使い方のもう1つのポイントは、平均に使う日数を調整することです。

世界的には短期EMAは12日、長期EMAは16日、シグナルは9日が使用されます。

しかし、アルトコインの値動きは動きが激しく、このパラメータではMACDラインが突き抜けるポイントが遅れることが多いです。

その場合、直近の価格変動に合うように平均する日数を短くします。この時、各パラメータの比率を一定に保ったまま変更することで、トレンドの見え方が世界的に使用しているものと乖離しすぎることを防ぐことができます。

例えば、短期EMAは9日、長期EMAは12日、シグナルは7日のような感じです。

価格が細かく上下に動く時は使えませんが、大きなトレンド転換時には役立つ場合が多いです。

ボリンジャーバンド

ボリンジャーバンドとは、移動平均線と上下の2本(もしくは4本)のラインで構成され、価格変動の上下幅を見積もるために利用されます。

上下のラインは平均値 ± (標準偏差×2) で、計算されるラインです。

標準偏差とはデータのばらつきを表す指標として利用され、母集団が正規分布する場合、統計学的には± (標準偏差×2)の範囲に95.45%の確率で値がその範囲に含まれます。

つまり、「価格変動するにしても95.45%の確率でこの幅の範囲で変動しますよ」ということを意味します。

上記のチャートを見てもほとんどの場合で、ボリンジャーバンドの範囲に含まれています。

チャートは瞬間的にボリンジャーバンドを外れることがありますが、これは確率的に4.55%に相当するもので、連続して起こる確率は非常に低いことがわかります。(例えば、3日連続ボリンジャーバンドを外れる確率は、4.55%の3乗で0.0094%となります)

このことを利用して、ボリンジャーバンドを上に外れたタイミングで利確、下に外れたタイミングで買い注文を入れるというやり方があります。

ボリンジャーバンドから外れたあとは、高い確率でバンドの内側に戻るということですね。

また、ボリンジャーバンド内であれば上下に変動する可能性が高く、どれくらい変動幅が残っているかという見方もできます。時に、変動幅が非常に大きくなることがあり、こういった時は無用に投資しないほうが無難です。

RSI

RSIとは、Relative Strength Indexの略で、日本語では相対力指数と呼ばれます。

RSIは、現状の価格が過大評価なのか過小評価なのかという判断指標として使われます。

数値は下記の式で表され過去14日間の値上がりor値下がり幅の平均値から算出されます。

計算式

X:14日間の値上がり幅の平均

Y:14日間の値上がり幅の平均

RSI=X/(X+Y) × 100

値は0-100の間になるように計算され、一般的には70以上で過大評価、30以下で過小評価という使われ方をします。

ただし、この70と30という数値は絶対的なものではありません。

例えば、上記のチャートでは90以上になっているポイントがあり、この銘柄に関してはRSIはそこまで上がれる可能性があると考えることもできます。

つまり、長期視点で眺めてみてどこまで上がれる(下がれる)のかというのが1つのポイントとなります。

また、RSIはトレンドを掴むために利用される場合があります。

MACDと似たような使い方になりますが、RSIがちょうど50のラインを下から上に突き破る時は上昇トレンド、上から下に突き抜ける時は下落トレンドの開始とみることも可能です。

この時、50というラインも実は銘柄によって違うので、過去を遡ってこの辺を通り過ぎるとトレンド転換が起こるというラインを見つけるといいと思います。

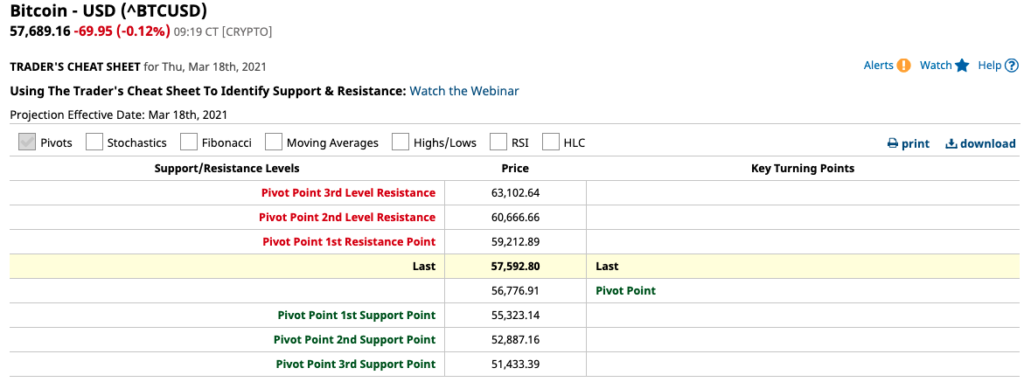

ピボットポイント分析

ピボットポイント分析とは、ピボット値を中心として、翌日の売買でどこまで下がるか(サポートライン)、どこまで上がるか(レジスタンスライン)を予測する方法です。

計算式

ピボット値=(前日高値+前日安値+前日終値)÷ 3

第1サポート=(ピボット値)× 2 – (前日高値)

第2サポート=(ピボット値)- (前日高値 – 前日安値)

第3サポート=(第1サポート)- (前日高値 – 前日安値)

第1レジスタンス=(ピボット値)× 2 – (前日安値)

第2レジスタンス=(ピボット値)+ (前日高値 – 前日安値)

第3レジスタンス=(第1レジスタンス)+ (前日高値 – 前日安値)

計算式は若干複雑ですが、チャート機能で表示したり、サイトで確認できるので覚える必要はありません。

わたしはBarChartというサイトを利用しています。

このサイトではこんな感じでピボットポイント分析結果を確認できます。チェックボックスをつければ他の分析手法の価格についても表示できます。

ピボットポイント分析は、価格の上昇・下落がどのラインを目指して動いているのかを判断する1つの指標となります。

例えば、何度かサポートラインで跳ね返ってそれ以上価格が下がらない状況では、その後上昇に転じる可能性が高くなります。

一方で、第1サポートラインを下に突き抜けた場合は、第2、第3と次のサポートレベルに向けて下落しやすくなります。

レジスタンスラインに関しても同様に考えることができます。

なぜこのような動きになるかというと、この分析によって算出された価格によって取引注文を入れている人が多いからです。

これらを利用して、売買タイミングに反映させるという方法もあります。

チャート分析指標は複合的に使う

ここまで6つのチャート分析指標について紹介しました。

簡単に復習するとこんな感じです。

チャート分析手法とその役割

- 移動平均線:現在価格との乖離

- 取引量:銘柄の勢い

- MACD:上昇・下落トレンド

- ボリンジャーバンド:価格変動幅

- RSI:価格の過大・過小評価、上昇・下落トレンド

- ピボットポイント分析:価格の行き先

これらは1つずつ別々に使うというよりは複合的に利用します。

例えば、

- 現在価格が100日移動平均よりかなり下

- 急に取引量が増えた

- MACDラインがシグナルラインを突き抜けた(共に上向き)

- ボリンジャーバンド内

- RSIが50のラインを上に突き抜けた

- 第1レジスタンスを上に突き抜けた

のようなシチュエーションは、かなり強い上昇トレンドがあり大きなキャピタルゲインを得られるチャンスが高くなります。(こんな状況は滅多にありませんが。。。)

全てが条件を満たすことはほとんどなく、今の価格変動にあっているチャート分析指標を使って6つのうち3つが上昇へ向かうことを示してるから買ってみようとなるわけです。

この辺りは使っていくうちに何となく分かると思いますので、まずは1つずつでも使ってみてください。

チャート分析指標は万能ではない

最後に念のため確認しておきます。(自分への戒めも込めてです)

チャート分析指標は万能ではなく、いつも有効とは限りません。

当然、影響力の大きいニュースが出た場合はこれらの分析を無視して予想外の動きをします。

しかし、これらの指標は世界の人が使っており、チャートの動きに関係していることは確かです。

うまく自分の中に落とし込んで、波乗りしていきましょう。

この記事が、少しでもあなたの充実した投資ライフに貢献できれば幸いです。